投資を始めることは、将来の財務的な安定を築くための重要な一歩です。しかし、初心者にとってはどこから始めれば良いのか分からないことも多いでしょう。ここでは、初心者でもすぐに投資ができるようになるための7つのステップをご紹介します。

この記事は、新NISAを始めたて、またはこれから始めようかなと考えている方に向けて執筆しております。

ステップ①:投資の基礎を学ぶ

まずは投資の基本的な知識を身につけましょう。株式、債券、投資信託など、さまざまな投資商品の特徴を理解することが重要です。また、投資に対する正しいマインドセットを持つことも大切です。失敗や後悔を避けるために、冷静な判断力を養いましょう。

基礎とは言っても正直学ぶことはたくさんあるので、あくまで僕が大切だと思うことを挙げていきます。

- 複利効果が最強すぎる

- 分散投資(投資先)

- 分散投資(時間軸)

- 投資する意味

1.複利効果が最強すぎる

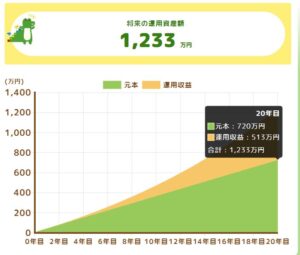

金融庁積立シミュレーター:https://www.fsa.go.jp/policy/nisa2/tsumitate-simulator/

上記のグラフは、下記の条件でシミュレーションしております。

・毎月3万円

・想定利回り5%

・積立期間20年

このグラフを見ると、わかりやすいかなと思いますが、

複利というのは、一年での利益をさらに投資すると、その利益に対しても利回りがつくので雪だるま方式にお金が増えていくという考え方になります。

例えば、100万を10%の利回りとすると、

元本100万円に対して10万円の利益。

次の年は110万に対して、利回り10%であれば11万の利益となります。

これが投資年数が長ければ長いほど利益分がどんどん大きくなる。

あくまでこれは、利回りを固定しています。

本当の投資は、利回りが変動します。

利回り固定というのは、右方上がりに、(1次関数的に)上昇する前提。

もちろん実際の値動きは、とんでもなく下がることもあります。

ただ、複利はとんでもない力があります。

考えてみてください。みんな何かしらのサブスクに登録しているのではないでしょうか。

年間での支払いが5~10%上がるってかなり大きいと感じるのではないでしょうか。

ん?ピンと来ていない??

10%/年であれば、8年後には2倍以上ですよ!!

ぜひやっていただきたいのが、

電卓で「1×1.1=」

を入力して、=を何度も押してみてください。

=が1つで1年の利回りを表しているので、5回押せば5年での利回りを計算できます。

複利の効果を簡単に感じることができるのでぜひ試してみてください!

もちろん運用利回りは”目安”です。

ただ、株式運用では5%は、十分実現可能な利回りではあるかと思いますが、波があります。上振れることもあれば、下振れることもあります。

あくまで試算であることを忘れないでください。

2.分散投資(投資先)

投資先について調べていると、これだ!というものに投資したくなったり、

反対に、みんなこれを買っているから、これを買おうかな。

と、考えてしまってませんか。

投資先を大きく分けると、

通貨(日本円、ドル)・株・金(ゴールド)・債券

後ほど「投資の目的を考える」際にも案内しますが、

この記事を見ているほとんどの方が、「日本円しか持っていない」のではないでしょうか。

この数年で日本円の価値は、ドルに対して60%程下がることもありました。

「まだ投資していないんだよね。。。」って人。かなり危険です。

実はとんでもない投資をしています。。。

”日本円に100%投資している”

この意味が分かりますか?

訳も分からず、投資していて、そして訳も分からず価値が下がっていたのです。

勉強したうえで、日本円を持ち続けるのであれば全く問題ありません。

当人の生活・収入も何もかも違います。もしかしたら、その人にはベストかもしれません。

それでも、投資していない人なんていないということが少しはわかったでしょうか。

そこで、1つ目

対策として日本円だけでなく、他の通貨(ドルやユーロ等)を持つこと。

特に海外旅行に行く際などは特に円が弱いと悲しくなりますよね。

「前はこの金額で○○ドル両替できたのに、、、2/3になっている。。。」

2つ目は、ゴールド。 通貨の一番の懸念は、その国の政策等によって大量にお金を刷ることができてしまうこと。

最近では、2021年のパンデミックの時。

みなさまがご存じのように、、需要と供給のバランスで価格が決まりますので、供給が多ければ価値は下がります。

そこで一つ、ゴールドという選択肢があります。

ゴールド(金)は、埋蔵量は大体決まっているといわれており、法定通貨が生まれる前から、長い歴史で価値のある資産として考えられてきています。

3つ目は、株式。

理由はたくさんあるのですが、私が1番好きな考え方は、

例えばアップルの株を持っていれば、待ちゆくiPoneユーザーを見て、

「お、我が社の製品を使っているな」

こう言えるわけです。その会社の株主になれるということは、その企業の利益を享受できます。

私は、学歴も能力も高くないのでアップルに入社はできませんが、株主になることは簡単です。

世界中の頭の良い方たちの利益を享受できるのは、得した気分になりますね(笑)

他の理由としては、配当・インフレ対策などがあります。

3.分散投資(時間軸)

ドルコスト平均法という言葉を聞いたことがある方も多いかと思いますが、一括投資ではなく、毎月/毎年や5か月に分けてなど分割で投資していくことの意味を考えていきます。

多くの人にとって、投資を始める最初から一括で大金を投資することは難しいかと思います。

一気に120万円投資するのと、12か月に分けて投資するのでは心理的な投資のしやすさが違うと思います。

また、基本的に毎月の収入の一部を投資する方が多いかと思いますので、自然と毎月○万円投資するとなる方が多いかと思います。

ドルコスト平均法は、相場の波を高いところでも安いところでも買うから、リスクが少ないと説明しているところも多いですが、私は全くそうは思いません。

なぜなら、結局投資してしまえば、その投資先にリスクを背負っているのは変わりません。

毎月5万円の投資と一括で60万を投資していれば、1年後の60万円のリスクは何ら変わらないということです。

あくまで気持ち的に投資のハードルが下がる。くらいかと思っています。

それ以上に大切なのは、その投資先が長期的に上がるかどうか。

投資しやすいからと、テキトーに投資しているのはダメですよね。。

また、長期投資で自分が長期的に上がると思うものに投資するのであれば、基本的には早めに投資した方が良いという観点からも

長期投資でいう”ドルコスト平均法”は、名前だけかなと。

あくまで持論ですが。。。

バフェッサの投資講座←ここから受講する!

ステップ②:自分に合った投資方法を選ぶ

初心者に適した投資方法を学び、自分に最も合うものを選びましょう。例えば、リスクを抑えたいならば、インデックスファンドや債券投資が適しているかもしれません。自分のリスク許容度や投資目的に合った方法を見つけることが成功の鍵です。

ざっくり言うと、

まずどういう金融資産を持つか検討するとき

現在日本円にしか投資してない人が、日本円だけのリスクを回避したいだけならドルを持つだけでもOK!

通貨のリスクを調べて、国が供給を決めれるから大量にお金を刷ると価値は下がる。それなら供給量がある程度決まっているもの、ゴールドやビットコインを持つことも選択肢に入るかもしれない。

はたまた、この物価上昇、インフレ上昇率を上回る運用がしたいなら株式を選ぶなど。

自分がどのようなリスクに対して対策するかによって投資先も異なる。

次に、自分の人生イベントや年齢によって取れるリスクも変わってくるよね。

今年、まとまったお金が必要になるのに、リスクの大きい(投資でいうリスクとは、値動きのこと。)株式を選ぶのは得策とは言えないかもしれない。

なだから、自分に合った投資を選ぶ必要があるというのは、わかってくれたでしょうか。あの有名人が、友達が言ってるから〇〇に投資する。ということだけはやめてください。

あくまで参考に。。。

ステップ③:少額から投資を始める

少額からでも実際に投資を始めることで、学んだ知識を実践に活かし、さらに深めることができます。初めは小さな金額で始め、経験を積むことで自信を持って投資額を増やしていきましょう。投資は自己責任で行うことを忘れずに。

まずは少額からでも投資を始めてみる。

小学生の時にサッカーやりたい!と言って昼休みにグラウンドで友達とサッカーで遊ぶ。それくらいの感覚でいいんです。

習い事にする必要もなければ、プロを目指す必要もないです。

気軽に始められるだけのお金と、今までの社会生活で培った自分の得意分野、業界から始めるのもいいかもしれないですね!

ステップ④:リスク管理を学ぶ

投資にはリスクが伴います。リスクを最小限に抑えるための基本的な方法を学びましょう。例えば、分散投資や損切りのタイミングを理解することが重要です。リスク管理を徹底することで、予期せぬ損失を防ぐことができます。

もちろん、投資にはリスクがあります。

まだ投資を始めてないのであれば(始めてない人などいないが、、)、日本円に100%投資しているのと同義。

そのリスクはわかって負っているのだろうか。

火の使い方も一歩間違えれば、危険。正しく恐れて、正しく使う。車も包丁も、投資だって同じです。

ステップ⑤:投資目標を設定する

具体的な投資目標を設定することで、投資の方向性が明確になります。短期的な利益を狙うのか、長期的な資産形成を目指すのかを決めましょう。目標が明確であれば、投資の計画を立てやすくなります。

投資の目標は、目的に沿って決めるのが1番考えやすいかと思います。

1.目的を考える

老後資金・住宅購入・教育資金など、人それぞれですが、あるかと思います。

(長期投資を前提に考えているので、直近1年など短期間での目的に対しての目標だと、想定利回りの下ぶれリスクを考えると、リスク資産への投資はあまりお勧めはできません。)

2.必要資金はいくら?

目的を達成するためには、どれだけのお金があれば足りるのでしょうか。

知らない方はこの機会に調べてみてください。目標は明確な方がいいですよ!

3.シミュレーションする

自分の投資に回せるお金

想定利回り

からどれくらいの期間で目標が達成できそうかを確認してみよう!

シミュレーションはあくまでも指標です。絶対などありませんので、ご注意を。

ステップ⑥:ポートフォリオを定期的に見直す

これは、始めるときの話ではありませんが、ポートフォリオは、見直す前提で投資を始めてください。これは、始めるときに精神的なハードルが下がりますし、

市場の状況や自分のライフステージの変化に応じて、投資ポートフォリオを定期的に見直しましょう。これにより、リスクを適切に管理し、目標に向かって進むことができます。定期的な見直しは、投資の成功に欠かせません。

ステップ⑦:最新情報を常にチェックする

投資の世界は常に変化しています。ニュースや専門書、セミナーなどを通じて最新の情報をキャッチアップし続けましょう。これにより、より良い投資判断ができるようになります。情報収集を怠らず、常に学び続ける姿勢が大切です。

下記のPRですが、私は情報のキャッチアップはこの証券アプリで行っております。

ニュースや会社情報はもちろん、面白い機能が備わってるのでチェックしたら、投資の幅が広がるかも。気になった方だけチェック!

バフェッサの投資講座←ここから受講する!

[PR]

抽選で10万円相当の人気の株が必ず当たるキャンペーン中のmoomoo証券!

期限が決まってないから早めの登録がおすすめ!

記事にもまとめたから下のリンクから見てみて!

【moomoo証券】の魅力と使い方を解説!無料の便利な機能5選

コメント